疫情之下,美妝集合店們分外焦慮。

據(jù)多方媒體報(bào)道,2021年上半年,THE COLORIST調(diào)色師加盟店關(guān)閉59家;2021年WOW COLOUR凈關(guān)店數(shù)超50家,NOISY Beauty凈關(guān)店近10家;2022年HAYDON黑洞多家門店關(guān)停……

不過,從融資角度看,資本尚未拋棄集合店們。被行業(yè)戲稱“曇花一現(xiàn)”的美妝集合店到底還能開多久?目前無法下定論,但可以肯定的是,這批剛冒芽的新型美妝集合店,不讓消費(fèi)者停留在“始于顏值”,還得讓人忠于品質(zhì)。

01美妝集合店發(fā)展現(xiàn)狀

從融資方面看,強(qiáng)者愈強(qiáng)。據(jù)壹覽商業(yè)不完全統(tǒng)計(jì),2021年美妝集合店共發(fā)生7起融資,融資總金額超27.14億元;2022年3個(gè)月,美妝集合店共發(fā)生3輪融資,融資金額共19.3億元。

值得注意的是,2021年KK集團(tuán)融資金額高達(dá)3億美元,折合成人民幣約為19.39億元,為去年獲得融資額更高的美妝集合店品牌。其次,美妝零售品牌HAYDON黑洞也獲得了A+輪融資,融資金額為1億美元,折合成人民幣約為6.4億。而在2022年,HARMAY話梅宣布了C輪和D輪總?cè)谫Y近2億美元,折合成人民幣為12.8億。與此同時(shí),WOW COLOUR也獲得了A+輪融資,融資金額為上億美元,折合成人民幣為6.4億。

除此之外,BeautyChoice、ONLY WRITE獨(dú)寫、零美優(yōu)選、國免GDFS、B+油罐也在去年和今年獲得融資。其中,高端美妝零售品牌國免GDFS在去年和今年都獲得了千萬級(jí)融資。企查查顯示,國免GDFS所屬公司為湖北國免網(wǎng)絡(luò)科技有限公司,創(chuàng)始人為李睿。據(jù)化妝品財(cái)經(jīng)在線CBO消息稱,國免GDFS實(shí)際創(chuàng)始投資人及董事長為銀泰百貨集團(tuán)前總裁周明海。

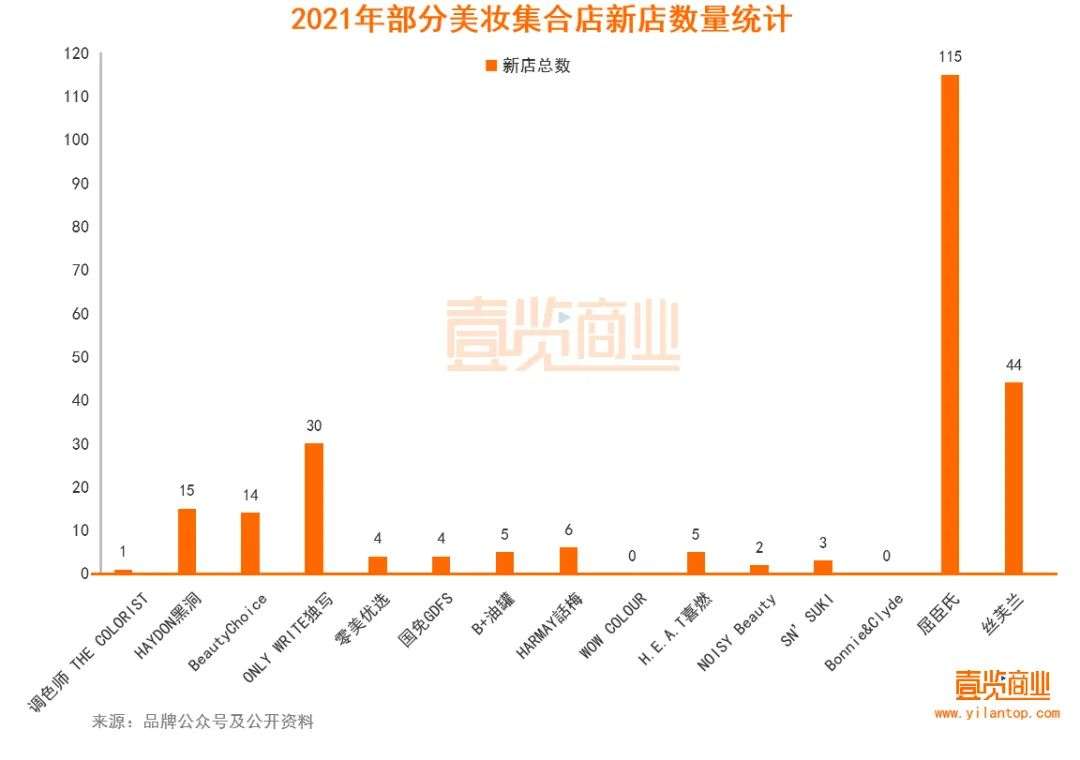

在新店數(shù)量上,據(jù)壹覽商業(yè)不完全統(tǒng)計(jì),新興美妝集合店中開店最猛的當(dāng)屬ONLY WRITE獨(dú)寫,去年共開30家店,位列新興美妝集合店榜首。其次是開店15家的HAYDON黑洞和開店14家的BeautyChoice(原東點(diǎn)西點(diǎn))。除此之外,其余8家新興美妝集合店開店數(shù)量僅個(gè)位數(shù)。在老牌美妝集合店中,屈臣氏開店第一,2021年開店115家,目前在營共3953家;絲芙蘭新開44家,在營315家。

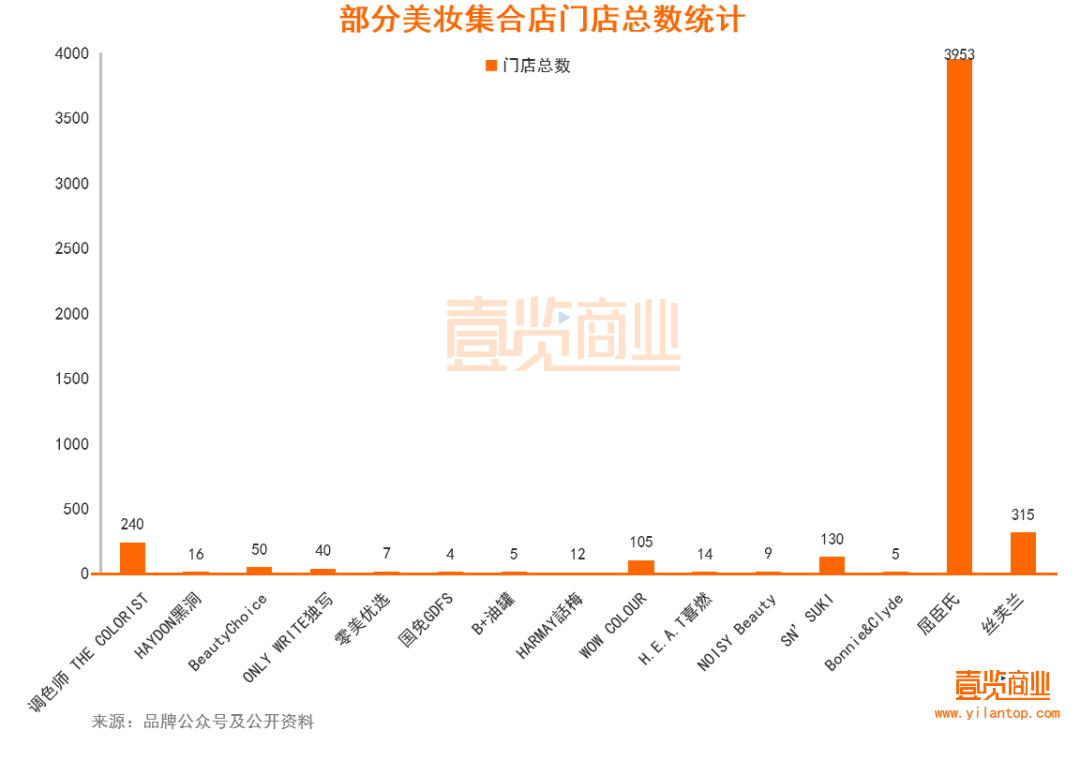

其次,在門店總數(shù)上,屈臣氏在營門店共3953家;絲芙蘭在營門店為315家;THE COLORIST調(diào)色師門店總數(shù)為240家;SN’SUKI為130+;WOW COLOUR總數(shù)105家;Beauty Choice總數(shù)50家;ONLY WRITE獨(dú)寫門店總數(shù)40家。而HAYDON黑洞、零美優(yōu)選、國免GDFS、B+油罐、HARMAY話梅、H.E.A.T喜燃、NOISY Beauty、Bonnie&Clyde這8個(gè)品牌總店數(shù)量較少。

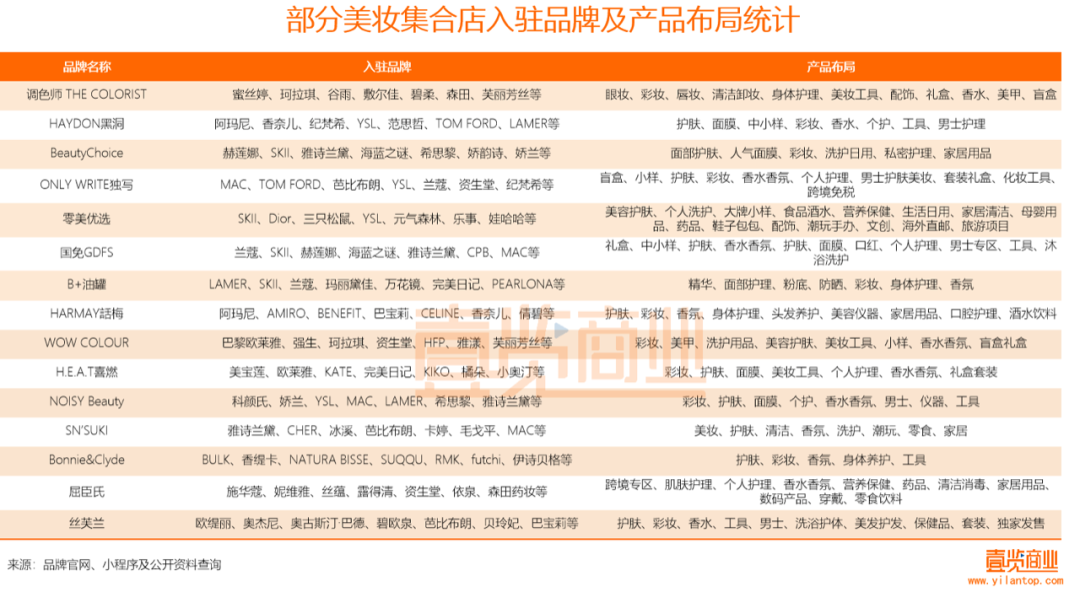

有趣的是,在入駐品牌上能明顯看出美妝集合店三條差異明顯的發(fā)展路徑。

首先,以調(diào)色師THE COLORIST為例,目前入駐品牌有珂拉琪、蜜絲婷、Spes詩裴絲、谷雨、紅地球、森田、芙麗芳絲、春雨、碧柔、爾木萄等國產(chǎn)美妝護(hù)膚品和網(wǎng)紅海外中小品牌。這條發(fā)展路徑上,除了調(diào)色師還有WOW COLOUR、H.E.A.T喜燃。

其次,是以絲芙蘭為標(biāo)桿的高端美妝集合店。絲芙蘭的入駐品牌囊括了海外高端美妝品牌,比如赫蓮娜、SK ll、雅詩蘭黛、希思黎、阿瑪尼、香奈兒、嬌蘭、資生堂等。其中包括了HAYDON黑洞、BeautyChoice、國免GDFS、HARMAY話梅、NOISY BEAUTY。

最后,是“混雜風(fēng)”。既包含了諸如迪奧、雅詩蘭黛、海藍(lán)之謎等海外美妝,但也收攬了完美日記、理然、花西子等國產(chǎn)和海外平價(jià)美妝。比如ONLY WRITE獨(dú)寫、B+油罐、SN’SUKI。

事實(shí)上,還有三家美妝集合店的風(fēng)格和這三條路徑不盡相同。

首先是零美優(yōu)選,不僅賣SK ll、迪奧,還賣元?dú)馍帧⑷凰墒蟮龋缞y零食兩手抓。接著是隸屬于高端美妝品牌集團(tuán)USHOPAL的新設(shè)美妝集合店品牌Bonnie&Clyde(簡稱BC極選),入駐品牌定位高端小眾,大多數(shù)屬于USHOPAL集團(tuán)收購或投資。最后是屈臣氏。從屈臣氏官網(wǎng)公布的入駐品牌可以看到,大多數(shù)圍繞在護(hù)膚、身體保養(yǎng)方面,比如,施華蔻、絲蘊(yùn)、露得清、碧柔、強(qiáng)生等。而屈臣氏的貼身式服務(wù)也是服務(wù)于幫助用戶解決護(hù)膚問題,提供護(hù)膚方案。

另外,在產(chǎn)品布局上,所有美妝集合店基本囊括了彩妝和護(hù)膚全類目。值得一提的是BeautyChoice開辟了家居用品、私密護(hù)理專區(qū);ONLY WRITE獨(dú)寫和THE COLORIST以及WOW COLOUR設(shè)置了盲盒專區(qū);零美優(yōu)選包攬眾多,食品酒水、藥品、鞋子包包、潮玩手辦等,甚至還有旅游項(xiàng)目。可見,零美優(yōu)選想用一家店滿足消費(fèi)者幾乎所有的需求,可以看出,零美優(yōu)選更想做高階版的名創(chuàng)優(yōu)品。

然而,曾經(jīng)是資本新寵的新興美妝集合店,正面臨著諸多打擊。THE COLORIST調(diào)色師加盟店關(guān)閉59家;HARMAY話梅因生產(chǎn)經(jīng)營標(biāo)簽不符合本條例規(guī)定的化妝品,被罰88.7萬余元;HAYDON黑洞位于杭州、上海、哈爾濱等地的多家門店關(guān)閉……

曾被外界預(yù)言是“泡沫”的新興美妝集合店,到底能否活下去?要想得出結(jié)論,必須回到美妝集合店誕生的原因中一探究竟。

02新興美妝集合店誕生的原因

新興美妝集合店能火起來離不開這兩點(diǎn):1、國產(chǎn)美妝崛起 2、“小樣經(jīng)濟(jì)”風(fēng)靡。

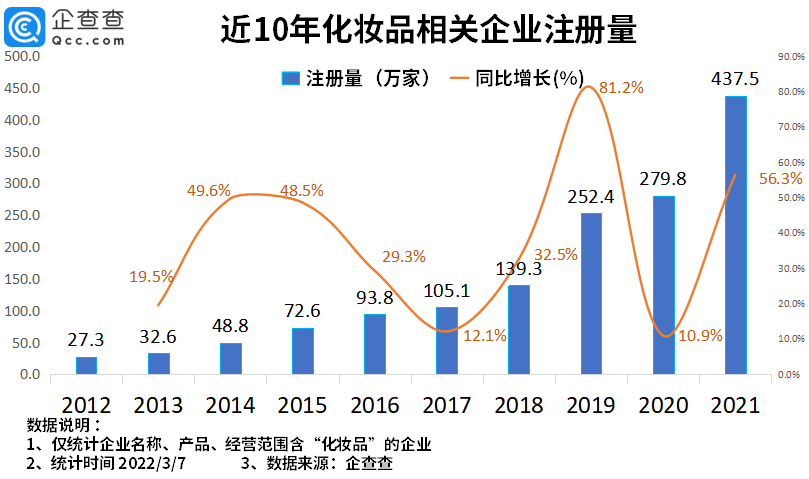

首先來講講國產(chǎn)美妝的崛起。近年來,薇諾娜、完美日記、花西子等一種國產(chǎn)美妝和化妝品突然闖進(jìn)了消費(fèi)者的視野中,打破了消費(fèi)者對(duì)國貨的觀念還停留在百雀羚、自然堂、水密碼這些老牌上。國產(chǎn)美妝護(hù)膚品如雨后春筍般紛紛冒出,越來越多的國貨在社交平臺(tái)上擁有了一定的知名度。從近十年化妝品相關(guān)企業(yè)注冊(cè)量便能一窺國內(nèi)化妝品企業(yè)的發(fā)展趨勢。

企查查數(shù)據(jù)顯示,從注冊(cè)量上看,近10年全國化妝品相關(guān)企業(yè)注冊(cè)量總體呈波動(dòng)上升趨勢,2021年共新增437.5萬家相關(guān)企業(yè),同比增長56.3%,是近十年注冊(cè)量最多的一年。從注冊(cè)量增長率看,近十年以來,2019年全國化妝品相關(guān)企業(yè)注冊(cè)量增長率更高達(dá)81.2%。由此看出,2019年以來,國內(nèi)化妝品迎來了高速發(fā)展期。

其實(shí),國產(chǎn)美妝的高速發(fā)展離不開Z世代消費(fèi)者對(duì)“國潮”、“顏值”、“性價(jià)比”的追求。改革開放以來,我國化妝品市場常年被海外占據(jù)。不過,近年來國產(chǎn)化妝品有了質(zhì)的飛躍。歐睿咨詢數(shù)據(jù)顯示,2011年-2020年,本土美妝品牌在化妝品大眾市場的市場份額從28%上升到45%,近三年幾乎每年上升一個(gè)百分點(diǎn)。而在近幾年,本不受待見的國貨又重新回到國內(nèi)消費(fèi)者視野,尤其是國產(chǎn)美妝,以“平替”的身份,試圖爭奪化妝品市場。

而國產(chǎn)美妝的興起給了新興美妝集合店一個(gè)非常重要的機(jī)會(huì)。一直以來,絲芙蘭、屈臣氏霸占了海內(nèi)外各種知名,而新興美妝集合店要想再不被降維打擊,國產(chǎn)美妝成了更佳選擇。

國產(chǎn)美妝的蓬勃發(fā)展給新興美妝集合店帶來了新的契機(jī),比如專門收割國產(chǎn)化妝品的調(diào)色師、WOW COLOUR。另外,知名度達(dá)到一定程度的網(wǎng)紅國產(chǎn)化妝品勢必會(huì)考慮布局線下,要想以低成本獲得高收益,美妝集合店也是它們更好的歸宿。既不用消耗大量門店租金、人員成本,還能依仗美妝集合店在購物中心的地理位置給企業(yè)賦能,從“網(wǎng)紅”走向“品牌”。國產(chǎn)美妝和集合店兩者相輔相成的關(guān)系促成了兩者共同發(fā)展。

值得注意的的是,從新興美妝集合店開店和融資情況也能發(fā)現(xiàn)和國產(chǎn)美妝的發(fā)展趨勢相吻合。

在這13家新興美妝集合店中,一共有4家在2020年開了品牌首店,2021家有3家品牌首開店。其次,有兩家品牌在2019年開首店;2018年兩個(gè)品牌開首店;剩余兩家,一家是HARMAY話梅在2017年開了首店,另一家是SN’SUKI在2016年開首店。其次,2021年里,13家品牌共4家獲得首輪融資,分別是ONLY WRITE獨(dú)寫、零美優(yōu)選、國免GDFS、B+油罐;2020年共2家品牌獲得首輪融資;2019年和2018年各有兩家獲得首輪融資。不管是在開店時(shí)間和首輪融資時(shí)間,都能看出2020年和2021年是新型美妝集合店備受市場矚目的年份。

其次再來講講“小樣經(jīng)濟(jì)”。作為乘上“小樣經(jīng)濟(jì)直通車”的話梅最有發(fā)言權(quán)。2008年,話梅在淘寶開了一家線上店鋪專賣小樣。據(jù)淘美妝商友會(huì)報(bào)道,2016年,話梅線上店鋪年銷過億,2017年在上海安福路開了第一家實(shí)體店。隨后,2019年在北京三里屯的門店引起了消費(fèi)者、資本的眾多關(guān)注。

消費(fèi)者們驚訝于話梅裝修精美的門店,超大型的倉儲(chǔ)式設(shè)置,以及琳瑯滿目的小樣,紛紛打卡。據(jù)獨(dú)角Mall報(bào)道,話梅在北京400多平方米的門店,僅僅花了一個(gè)月的時(shí)間就達(dá)到了盈利,更高峰時(shí)期月均坪效在35000元左右。這些漂亮的成績,也刺激了資本紛紛下注。

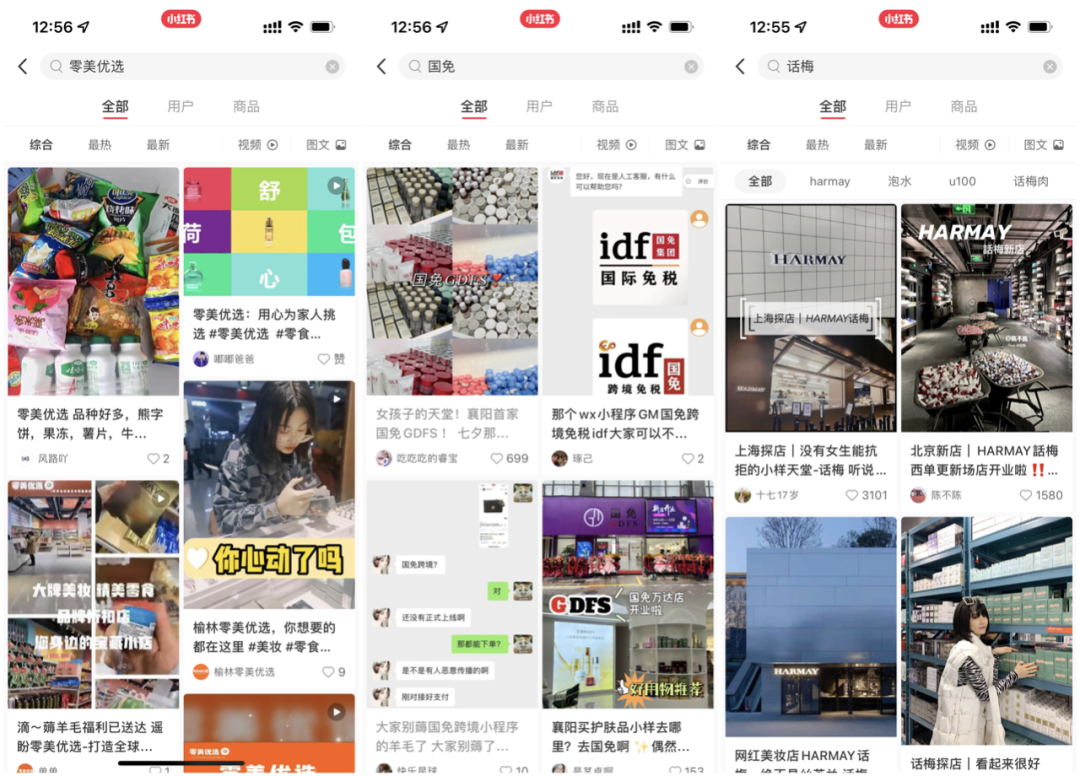

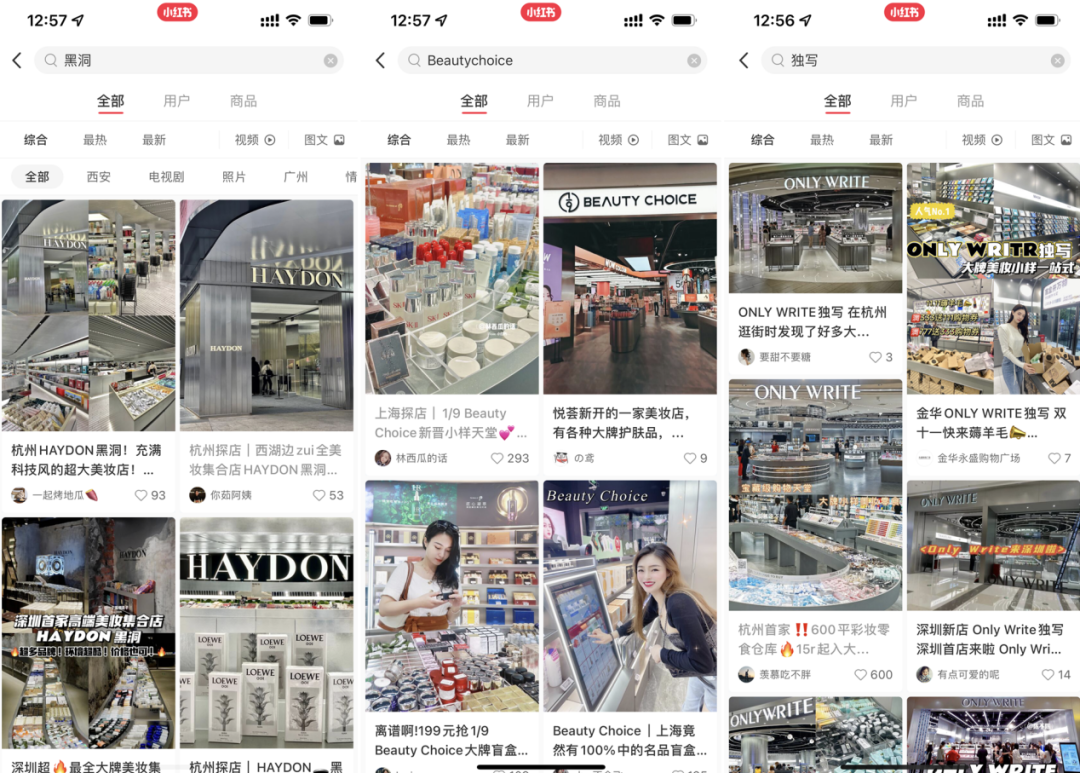

值得注意的是,壹覽商業(yè)在小紅書上搜索了新興美妝集合店品牌的關(guān)鍵詞,其中有6家集合店和“小樣”這一關(guān)鍵詞綁定,包括話梅、黑洞、Beauty Choice、ONLY WRITE獨(dú)寫、零美優(yōu)選、國免GDFS。而這幾家公布的入駐品牌中,基本上屬于中高端品牌以及貴婦級(jí)化妝品。

小樣經(jīng)濟(jì)瞄準(zhǔn)的就是對(duì)價(jià)格敏感,擔(dān)心買了幾百塊的卻不適合自己的消費(fèi)者,把非賣品、無標(biāo)準(zhǔn)售價(jià)的小樣拿出來幫助消費(fèi)者降低試錯(cuò)成本。

不僅如此,小樣還解決了消費(fèi)者對(duì)美妝產(chǎn)品使用頻次低的問題。化妝品和護(hù)膚品的屬性決定了試錯(cuò)成本要高于其余產(chǎn)品。由于消費(fèi)者膚質(zhì)不同,不同人使用不同產(chǎn)品的結(jié)果不一樣,參考價(jià)值因人而異,所以化妝品和護(hù)膚品很考驗(yàn)消費(fèi)者的“使用感受”,并且護(hù)膚品和化妝品這也決定了部分消費(fèi)者對(duì)于美妝產(chǎn)品利用率低的擔(dān)憂,小樣恰到好處解決了這一問題。

總之,美妝集合店的興起,不僅是隨著國內(nèi)消費(fèi)者的消費(fèi)能力上升,還有國產(chǎn)美妝也在這幾年中高速發(fā)展,再加上美妝產(chǎn)品護(hù)膚品的屬性,決定了小樣經(jīng)濟(jì)存在的合理性,這兩點(diǎn)也就催生了新興美妝集合店的誕生。

那么,這些新興美妝集合店們,能搶得過屈臣氏、絲芙蘭在中國的市場份額嗎?

艾瑞咨詢相關(guān)數(shù)據(jù)顯示,2020年中國美妝集合店行業(yè)市場規(guī)模為419億元,其中新型美妝集合店占比達(dá)到7.6%。另外,據(jù)頭豹研究所發(fā)布的《中國線下美妝集合店行業(yè)概覽:線上與線下渠道的流量之爭》報(bào)告中指出,2020年中國線下美妝集合店店鋪數(shù)量占比中,屈臣氏占比高達(dá)80%,絲芙蘭店鋪數(shù)量占比5.3%,WOW COLOUR占比2.6%;THE COLORIST 調(diào)色師占比3.0%,其他美妝集合店占比6.3%。

不管是從市場規(guī)模還是店鋪數(shù)量傳統(tǒng)美妝店在國內(nèi)線下市場居于碾壓式的地位,尤其是屈臣氏,留給新興美妝集合店的機(jī)會(huì)并不多。

03美妝集合店的難題

不僅是難以撼動(dòng)傳統(tǒng)美妝集合店的困難,美妝集合店們還有一系列“成也蕭何,敗也蕭何”的難題。

第一,新興美妝集合店面臨更大的質(zhì)疑就是“小樣風(fēng)云”。

2021年1月正式實(shí)施的《化妝品監(jiān)督管理?xiàng)l例》對(duì)小樣伸出了“監(jiān)管之手”。

2021年1月,ONLY WRITE獨(dú)寫因無法提供涉案商品的合法來源證明,涉嫌走私,被立案調(diào)查。其中,杭州獨(dú)寫品牌管理有限公司被杭州下城區(qū)市場監(jiān)督管理局沒收了包括LAMER海藍(lán)之謎璀璨凈澈潔面泡沫、SKⅡ賦活修護(hù)精華霜、阿瑪尼女士香水等高端小樣。

另外,在2022年,據(jù)上海黃浦區(qū)市場監(jiān)督管理局通報(bào),美妝零售品牌HARMAY話梅因2021年1月以來銷售的包括“CLARINS 嬌韻詩”品牌煥顏彈力日霜等24款化妝品的35款化妝品小樣標(biāo)簽不符合規(guī)定,共計(jì)罰沒88.7萬元。

在壹覽商業(yè)看來,小樣不透明,也不能透明。作為非賣品,小樣本身和正裝配套售出,市場上也沒有標(biāo)準(zhǔn)透明的價(jià)格標(biāo)準(zhǔn)。一旦透明化,不僅對(duì)正裝的銷售有影響,還容易把吸引力拱手送給了賣小樣的集合店們。

其次在于美妝集合店的用戶忠誠度。

靠平價(jià)吸引消費(fèi)者到店,必然也會(huì)因平價(jià)喪失用戶忠誠度。調(diào)色師、WOW COLOUR以及喜燃在內(nèi)的美妝集合店們主打平價(jià)的國貨美妝和海外中小品牌。

大學(xué)生和剛工作幾年的年輕白領(lǐng)們是這些集合點(diǎn)的目標(biāo)用戶。這群消費(fèi)者有一個(gè)特性:對(duì)價(jià)格敏感,消費(fèi)能力不算高。因此,選擇這類美妝集合店的原因是因?yàn)椤坝玫闷稹薄5牵?dāng)這群消費(fèi)者消費(fèi)能力不斷上升,中高端化妝品也能消費(fèi)得起的時(shí)候,平價(jià)產(chǎn)品會(huì)慢慢被拋棄。

即便大學(xué)生一茬一茬地來,但不管是美妝集合店還是國產(chǎn)美妝們,再教育新的一批目標(biāo)群體成為忠實(shí)用戶的成本太大。這也是為什么許多新興美妝集合店不被看好的原因,用戶忠誠度低,市場再教育成本大。

最后是同質(zhì)化嚴(yán)重。

從各家入駐品牌可以看出,相差無幾,迪奧、香奈兒、TOM FORD等都能在眾多定位高端的美妝集合店中找到。對(duì)此,話梅、黑洞、獨(dú)寫在內(nèi)的新興高端美妝集合店,不約而同地在裝修上下功夫。但是,好看的裝修能吸引用戶一時(shí),最終還要回歸到產(chǎn)品本身。

寫在最后

事實(shí)上,針對(duì)上述問題,已有一些美妝集合店開始探索解決辦法。比如,為了提高毛利率,打造差異化,國免GDFS打算自設(shè)平價(jià)美妝品牌G7;另外,話梅進(jìn)軍茶飲業(yè),自創(chuàng)手打檸檬茶品牌introlemons,想把introlemons打造成“話梅版的宜家冰淇淋”;還有B+油罐,主打科技美妝,在門店內(nèi)設(shè)有智能試妝鏡、肌膚測試儀、香水測試等,用技術(shù)服務(wù)增持品牌特性。包括屈臣氏,也推出了Colorlab彩妝體驗(yàn)間設(shè)在門店特定區(qū)域,以及針對(duì)“貼身式服務(wù)”的問題減少銷售型BA,增加專業(yè)性BA。

但是,從市場份額看,新興美妝店的競爭對(duì)手并不是屈臣氏,而是包括絲芙蘭在內(nèi)的一眾集合店們,20%的市場份額也決定了美妝集合店們?cè)谖磥淼膽?zhàn)爭會(huì)越演越烈。

RSS

RSS

云輝客服

云輝客服